Bei vielen steht in den kommenden Monaten ein wichtiger Punkt auf der To-do-Liste: die Steuererklärung 2020. Noch ist Zeit, einiges lohnt sich aber jetzt schon zu wissen. Wenn Sie seit Monaten coronabedingt zu Hause arbeiten, bringt diese Steuererklärung Besonderheiten mit sich. Wir erklären, was Sie dafür wissen müssen.

Safety first – Millionen von Arbeitnehmern sind wegen der Corona-Pandemie ins Homeoffice gewechselt. Viele mussten improvisieren und zum Beispiel ihren Küchen- oder Wohnzimmertisch zweckentfremden, denn längst nicht jeder hat daheim ein eigenes Arbeitszimmer. Und spätestens wenn auch noch die privaten Stromkosten steigen, stellt sich die Frage, ob der häusliche Arbeitsplatz in dieser Ausnahmesituation steuerlich absetzbar ist. Normalerweise gelten dafür strenge Voraussetzungen.

Corona-Pauschale beschlossen

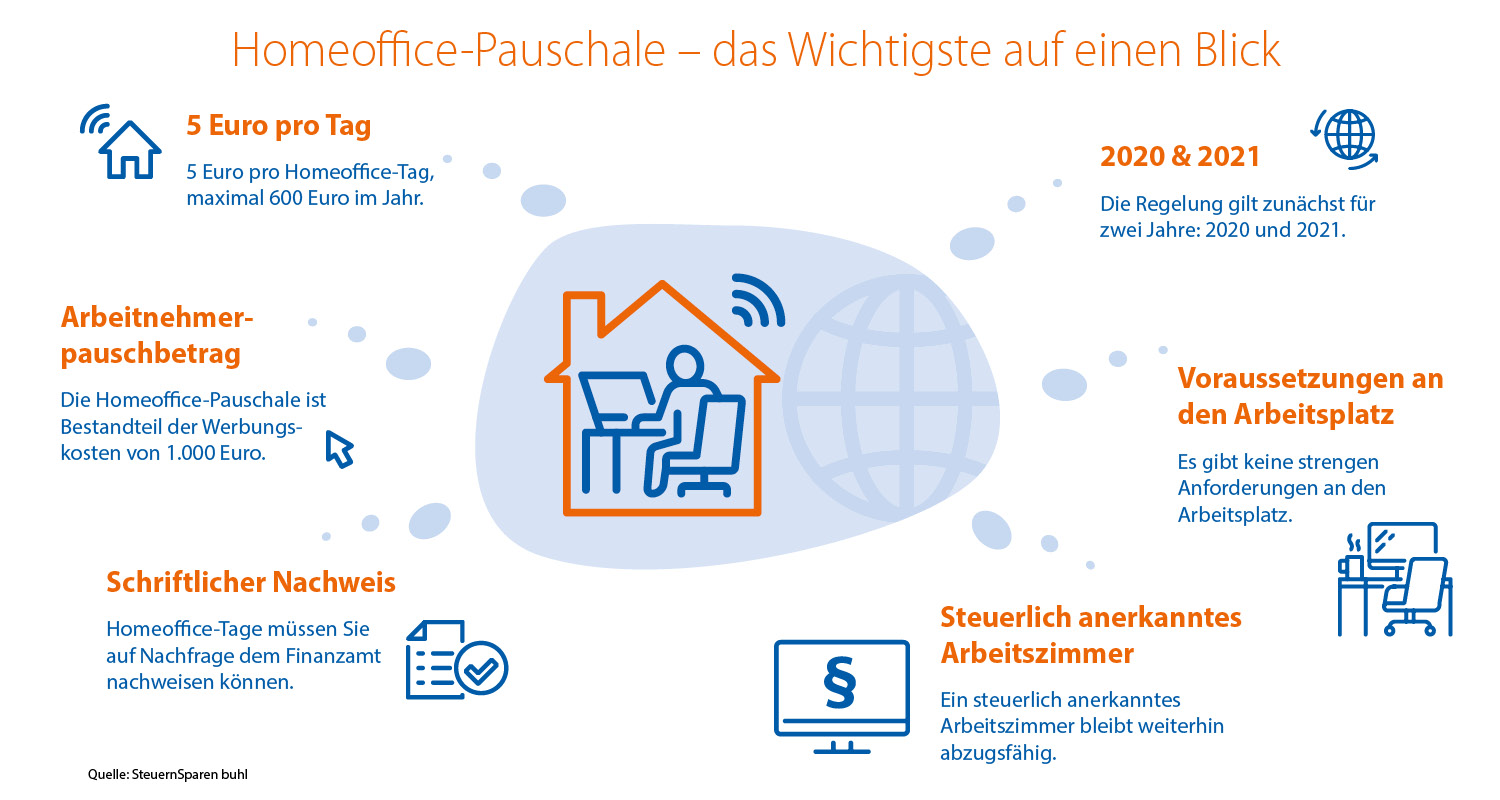

Bundestag und Bundesrat haben im Dezember die sogenannte Corona-Pauschale für Homeoffice beschlossen. Wer zu Hause arbeitet, kann sie in Anspruch nehmen – egal ob der Arbeitsplatz eine Wohnzimmerecke, der Küchentisch oder das Sofa ist. Das Wichtigste zur neuen Regelung haben wir in der folgenden Grafik für Sie zusammengefasst:

Einige Detailfragen beantworten wir hier:

Wie hoch ist die Pauschale?

Sie beträgt 5 Euro pro Homeoffice-Tag – für maximal 120 Tage. Werden die Tage voll ausgeschöpft, sind also 600 Euro drin. Die Regelung gilt zunächst für zwei Jahre: 2020 und 2021.

Gibt es sie zusätzlich zum Arbeitnehmerpauschbetrag?

Die Corona-Pauschale ist Bestandteil der Werbungskostenpauschale von 1.000 Euro. Das heißt: Wenn bei Ihnen außer der Homeoffice-Pauschale keine Werbungskosten angefallen sind bzw. Sie nicht über die Grenze von 1.000 Euro kommen, haben Sie nichts von der Pauschale.

Muss ich meine Homeoffice-Zeit im Rahmen der Steuererklärung nachweisen?

Seit 2017 gilt die sogenannte Belegvorhaltepflicht. Das bedeutet: Sie können die Steuererklärung ohne Belege abgeben, sind aber verpflichtet, diese aufzubewahren. Experten empfehlen, sich für die Arbeit im Homeoffice eine Bestätigung vom Arbeitgeber ausstellen zu lassen. Das ist vor allem hilfreich, wenn man mal im Büro und mal zu Hause gearbeitet hat.

Was, wenn ich ein eigenes Arbeitszimmer habe?

Wer ein steuerlich anerkanntes häusliches Arbeitszimmer hat, kann die Kosten dafür auch weiterhin absetzen. Die Pauschale ist in erster Linie für diejenigen gedacht, die diese Möglichkeit nicht haben. Tipp: Mit dem Entscheidungsbaum des Online-Angebots Steuertipps können Sie schnell und einfach prüfen, ob und in welcher Höhe Kosten für Ihr Arbeitszimmer abgesetzt werden können.

Ich habe mir einen neuen Schreibtischstuhl, ein Headset usw. gekauft – kann ich das von der Steuer absetzen?

Was man als Arbeitnehmer selbst bezahlt und für seinen Job benötigt, kann man als Werbungskosten absetzen. Das kann zum Beispiel ein Headset oder ein Drucker sein. Wichtig für die Anerkennung der Kosten solcher Anschaffungen: Sie sollten zu mindestens 90 Prozent beruflich genutzt werden. Bei Smartphones etwa erkennt das Finanzamt eine gemischte Nutzung an – wenn die Geräte zu mehr als 10 Prozent privat genutzt werden, können die Kosten anteilig abgerechnet werden.

Wichtig: Das Thema ist sehr komplex. Viele Fragen lassen sich nur individuell beantworten. Dieser Artikel gibt lediglich einen allgemeinen Überblick und ersetzt keine steuerliche Beratung. Für individuelle Fragen sprechen Sie mit Ihrem Steuerberater oder informieren Sie sich in der Fachliteratur.